貸借対照表(バランスシート)に関して簡単にでも理解したいと思いませんか?

小売業で働いていると必ず見ることがある貸借対照表これが見れないと自分の会社が今どのような経営状況かも読み取りにくくなってしまいます。

貸借対照表を必要最低限理解して読み解きたい方は是非読んでみてください。

貸借対照表とは?バランスシート(BS)の簡単な知識を覚えよう!

高い収益を出しているので、すばらしい!安泰だ!等必ずしも良い会社であるとは言えない場合もありますね。

私は簡単に貸借対照表(バランスシート)は、資産に対してどのくらい借金しているか?と思うようにしています。

極端に説明すると、ベンツを無借金で購入している人とベンツを全額借金して購入し負債を抱えながら乗っている人かがわかると思っておいてもらってよいかと思います。

どちらも傍から見ると、お金持ちで稼いでいるように見えますが、実際の資産状況は全然違います。

そこを見ることも一つ重要な事ですよね。

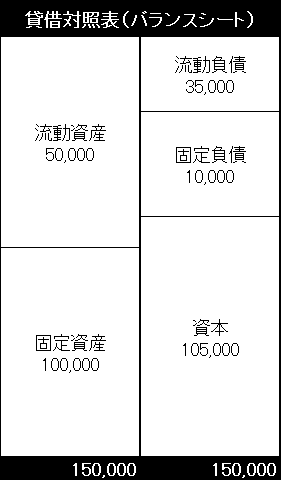

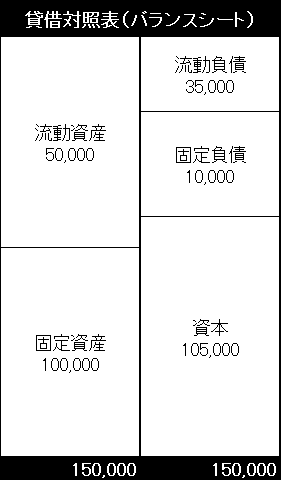

貸借対照表(バランスシート)を簡単に説明するとこんなイメージで思ってもらえれば良いと思います。

もしちゃんと理解したい方は専門書等確認するとより理解が深まるのでお勧めです。

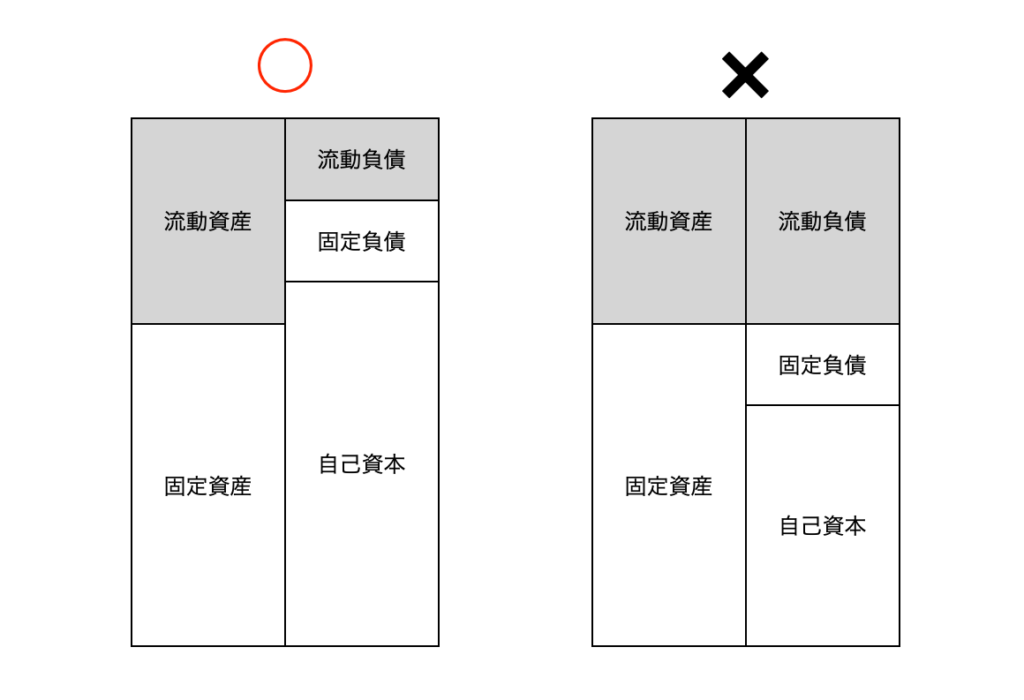

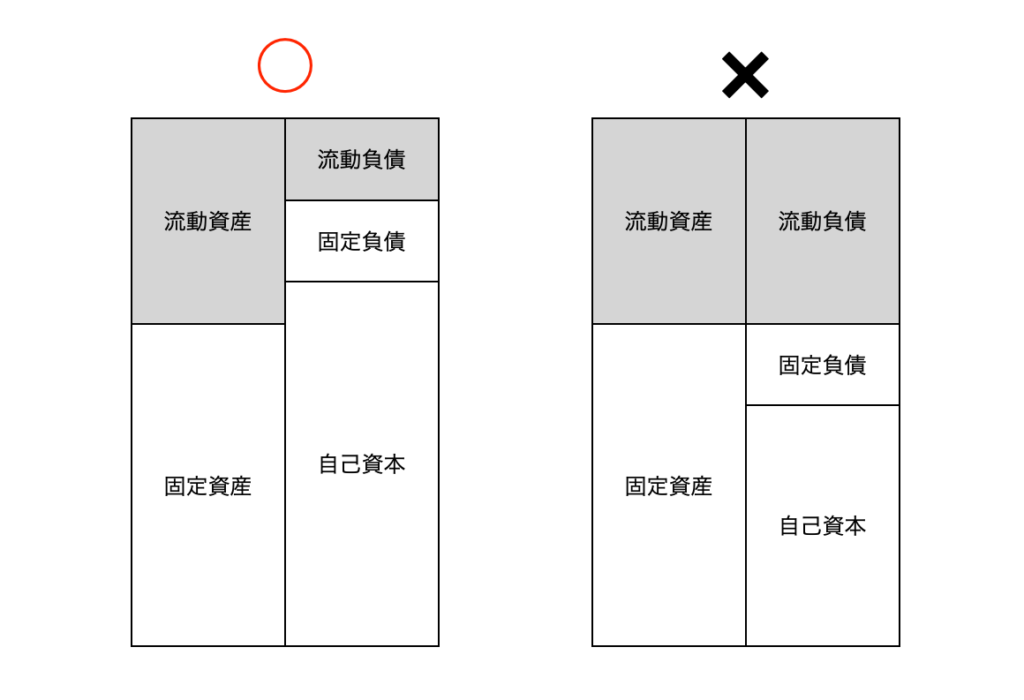

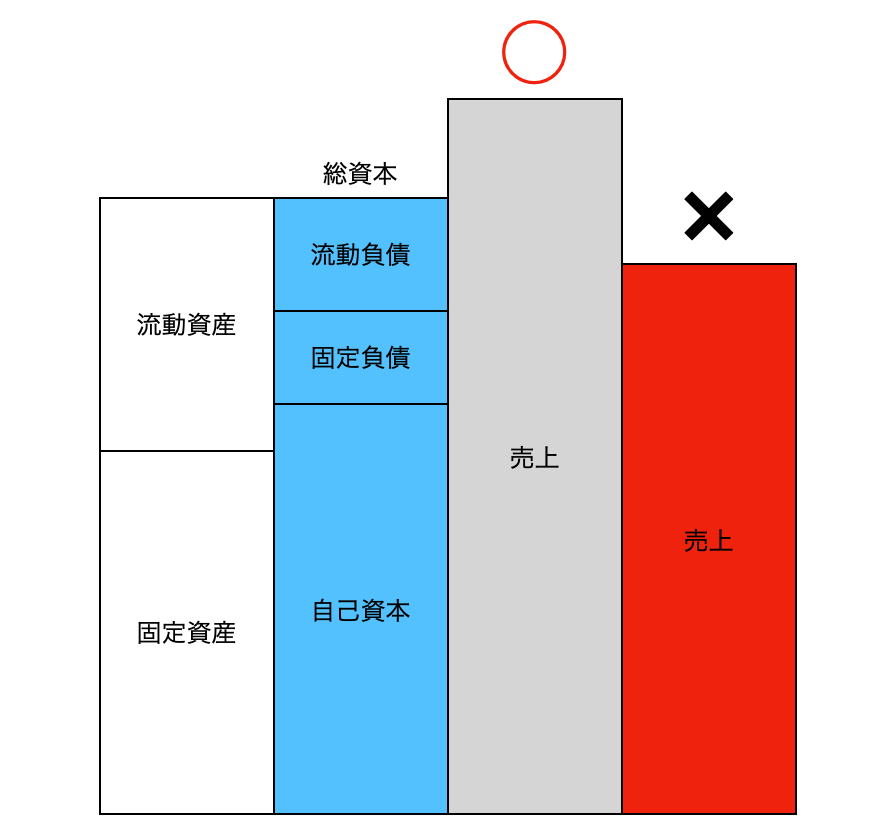

貸借対照表の構造を知ろう!

大まかに考えると下記のイメージとなります。

左側の説明

流動資産はすぐに現金化できる資産です。

固定資産はすぐに現金化できない資産です。

右側の説明

流動負債はすぐに返さないといけない借金。

固定負債はすぐには返さなくてもよい借金。

資本(自己資本)は自社のお金

それぞれの中身の科目は沢山あるのですが、今回の説明は簡単なものとするので大枠の説明のみとしています。

貸借対照表(バランスシート)の数字を理解しよう!

貸借対照表(バランスシート)の構造は大枠理解できたかと思います、ではここからはどのように数字を見ていけばよいのか説明します。

自己資本比率をチェックしよう!

自己資本比率とは、返済する必要のない自社のお金と考えるのがとても簡単です。

この自社のお金が、すべての資本に対して何パーセントあるかを示しているとても重要な数字となります。

計算式は、以下の数字で表すことができます。

自己資本比率=自己資本÷総資本

105,000円÷150,000円=70%となるので自己資本比率は70%となることがわかります。

基本的には40~50%以上であれば良いといわれています。

70%なので今回のケースは素晴らしいケースになりますね。

※20%以下が黄色信号です。(業種にもよります)

自己資本比率は投資の際の大切なチェック指標として判断される事も非常にあります。私は必ずチェックする派ですね。

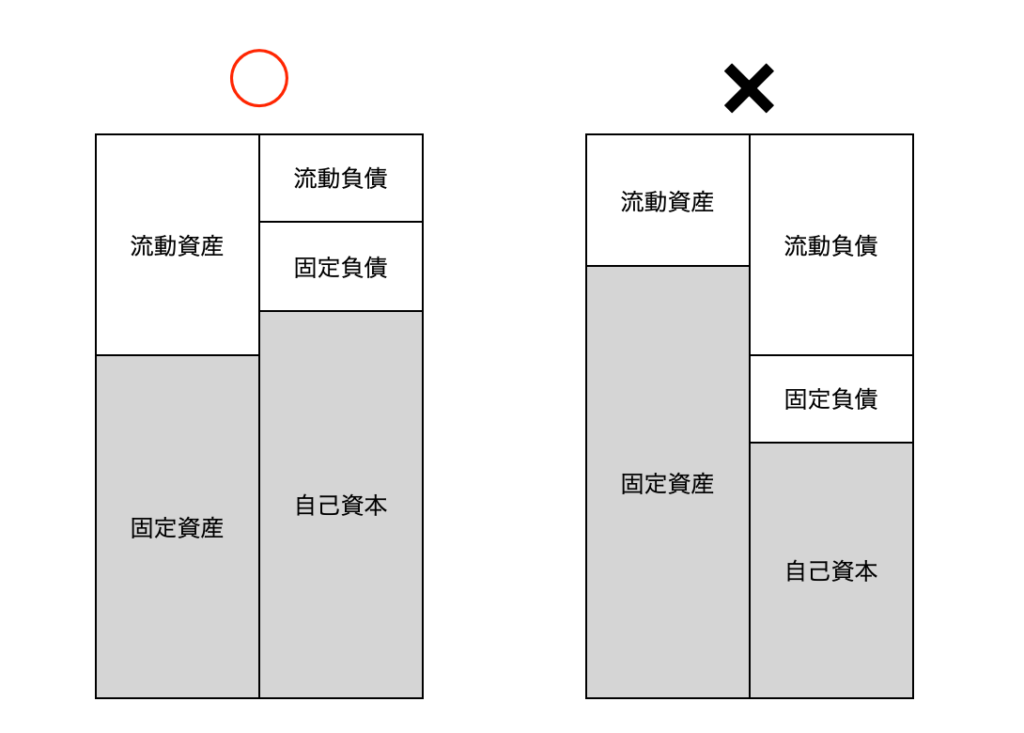

流動比率と固定比率を知ろう!

流動比率はすぐに返済する必要がある借金に対して、すぐに現金に変えることのできる資産がどの程度の割合で存在しているかを知ることができる計算方法です。

計算式は、以下の数字で表すことができます。

流動比率=流動資産÷流動負債

50,000円÷35,000円=142%となるので流動比率は142%となることがわかります。

流動比率は150%程度であることが望ましいとされています。

流動比率の良いパターンと悪いパターンは、以下の図のイメージとなります↓

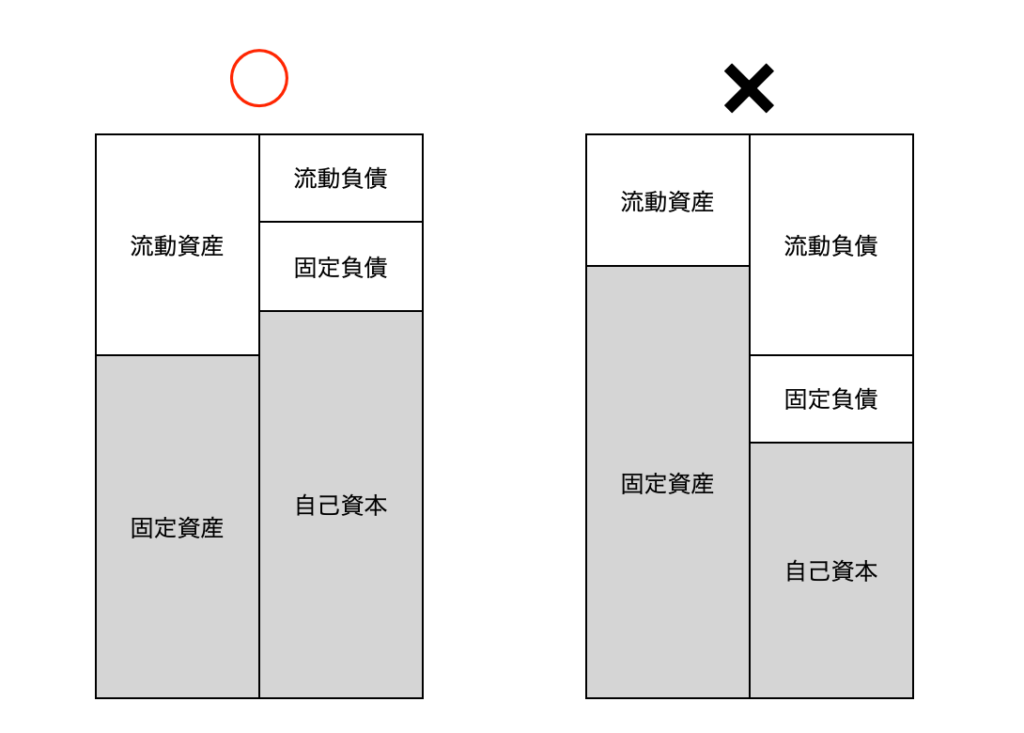

次に固定比率の説明です。

固定比率は土地や建物(店舗)の固定資産がどれだけの自己資本で補うことができているかを把握することができる計算方法です。

計算式は、以下の数字で表すことができます。

固定比率=固定資産÷自己資本

100,000円÷105,000円=95%となるので固定比率は95%となることがわかります。

固定比率は100%以下であることが望ましいとされています。

※固定資産より自己資本が多い方が良いです。

固定比率は基本低いほど良いとされていますので以下が良い悪いのイメージになります↓

以上が流動比率と固定比率の大まかな説明となります。

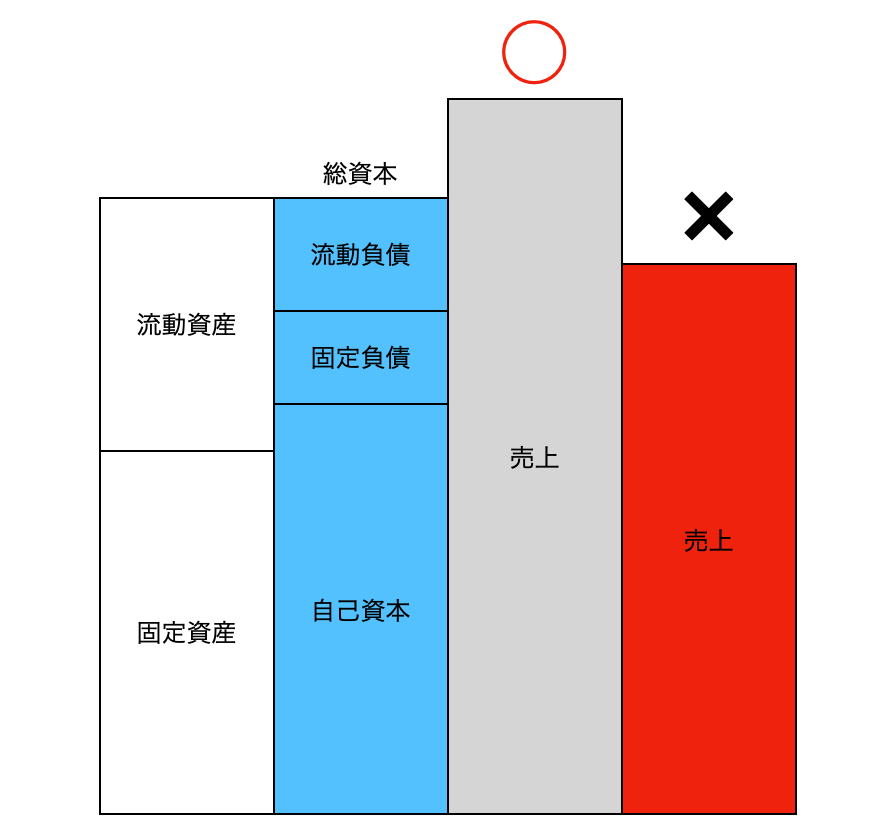

総資本との関係性を知ろう。

まず1つ目が、総資本回転率です。

これは、いくらの資本で売上を稼ぎ出しているかを見るのに使われます。

ですので計算式は以下となります。

総資本回転率=売上÷総資本

2回転以上している事が望ましいと言われています。

2つ目が、総資本計上利益率です。

総資本で何%の経常利益を稼ぎ出したかを表ます。

計算式は以下となります。

総資本経常利益率=経常利益÷総資本

5%以上あると非常に優れているといわれています。

※高いほど効率が良く利益を出している企業と判断されますね。

総資本との関係性上効率よく稼いでいるイメージ図は以下となります↓

補足:利益剰余金と有利子負債について解説

利益剰余金と有利子負債に関しても企業を見る上でとっても大切な数字になりますので、是非読んでみてください。

利益剰余金

利益剰余金とは今まで企業が利益を上げてきた蓄積と言って良いです。

この儲けが大切で、配当にするか設備投資に回すのか決めていきますね。

これがマイナスですと、企業としては非常に厳しいです。

総資産の30%以上あると非常に良い企業だと判断できますね。

有利子負債

利子のある借金となります。(基本銀行からの借り入れですね)

これは、流動資産より少ないかどうかを見ると良いです。

多すぎると借金がとても多い企業と言うことになります。

最後に

貸借対照表(バランスシート)により企業の資産が自己資本(返済を必要としないお金)で補われているのか?

負債を抱えながら借金が多く経営しているのか?(自己資本比率が非常に低い状態)がわかる指標であることが分かったと思います。

是非あなたの企業の貸借対照表(バランスシート)をまだちゃんと見てない!といった方は決算短信がサイト上にアップされていると思いますので一度チェックしてみると良いのではないでしょうか?

ちなみに私は社会人になってしばらくは、全く理解していませんでした。

自分が働いている企業の経営状況もまともに理解できていなかったと思うと、もっと早くから勉強しておけば良かったと後悔しました。

企業の経営の状況を確認する時にバランスシート(BS)がちゃんと理解できていないと、自分の会社の事や今後投資など行う際に成長できる企業なのか?

派手に見えるが実は中身はあまり良い経営状況ではないのでは?など自分自身で判断する事ができる重要な指標です。

是非、見てみると面白いので活用してみてください。